Leading Investments

Zieht es die US-Minenindustrie ins Ausland?Zusammenfassung: Die Minenindustrie der USA ist wieder deutlich im Wachstum. Es wird investiert und es sind auch interessante heimische Potenziale vorhanden. Allerdings werden immer mehr ausländische Aktivitäten von führenden US-Minenbetrieben sichtbar. Der nachfolgende Bericht zeigt beispielhaft für einige ausgewählte und sehr wichtige Bergbauindustrien, welche Zusammenhänge existieren und welche Markttrends sich gerade abzeichnen.

1 Einleitung

Im ersten Halbjahr 2011 wurden in der weltweiten Minenindustrie mehr als 1300 Firmenübernahmen bzw. Transaktionen mit einem Volumen 71 Mrd. US$ registriert [1]. US-Amerikanische Firmen waren für 31 % der Akquisitionen verantwortlich und belegten dabei vor Kanada (19 %) und China (7 %) den ersten Platz. Zu den größten Deals zählten die Übernahmen von Massey Energy durch Alpha Natural Resources für 8,5 Mrd. US$, die Übernahme von Consolidated Thomson Iron Mines durch Cliffs Natural Resources für 4,9 Mrd. US$ sowie der Kauf von International Coal durch Arch Coal für 3,4 Mrd. US$. 20 % der 71 Mrd. US$ Akquisitionen erfolgten in den USA, 40 % in Kanada, 14 % in Australien und 7 % in China. Damit wird auch deutlich, wie strategisch wichtig die nordamerikanische und insbesondere die US-amerikanische Minenindustrie gesehen wird.

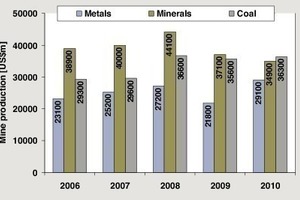

Die USA sind für 19,7 % des globalen Bruttosozialprodukts verantwortlich und sind damit die führende Wirtschaftsnation. Anders allerdings als bei den meisten anderen entwickelten Ländern, verfügen die USA über eine ausgeprägte Minenindustrie, die in 2010 auf ein Produktionsvolumen von 100,3 Mrd. US$ kommt (Bild 1). Dabei ist der relative Anteil der Kohle- und Metallförderung gegenüber den sonstigen Mineralien deutlich gestiegen. In 2006 kamen die Mineralien noch auf 42,6 %, 2010 lag der Anteil bei 34,8 %, Metallerze sind von 25,3 % auf 29,0 % angewachsen, Kohle ist von 32,1 % auf 36,2 % gestiegen und macht damit inzwischen den größten Anteil aus. Neben Kohle sind die wichtigsten Metalle Gold, Silber, Kupfer, Blei, Zink, Molybdän und Palladium. Tabelle 1 zeigt die US-Fördermengen an diesen Metallen und den jeweiligen Weltmarktanteil.

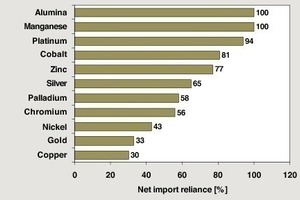

Bild 2 lässt erkennen, dass für die USA bei wichtigen Metallen trotz der eigenen Minenindustrie eine hohe Import-abhängigkeit besteht. So wird z. B. noch ein Drittel Gold importiert, d.h. die 230 produzierten Tonnen decken nur 2/3 des Bedarfs ab. Bei Silber ist das Verhältnis 2:3, d.h. fast 2/3 des Silberbedarfs wird durch Importe gedeckt. Geht man von 1280 produzierten Tonnen aus, so sind etwa 1970 Tonnen zu importieren. Bei Zink werden 77 % importiert, bei Kobalt 81 %. Mangan und Bauxite werden vollständig importiert. Dieses sind Gründe dafür, dass US-amerikanische Unternehmen ihre Einflussbereiche außerhalb der USA ausdehnen. Daneben besteht bei einigen Unternehmen die Auffassung, dass die USA auch nicht genügend Potenzial für ein Wachstum zulassen.

2. Wichtigste Minenindustrien

Die USA verfügen über etwa 260 Mrd. Tonnen an Kohlereserven, was bei der derzeitigen Fördermenge von 1085 Mio. Tonnen (alle Angaben jeweils in short tons) eine Laufzeit von etwa 240 Jahren ergibt. 9/10 der Kohleförderung gehen in die Elektrizitätserzeugung. Ungefähr die Hälfte der Elektrizitätsgewinnung in den USA erfolgt über Kohlekraftwerke. Allerdings sind momentan über 70 % der Kohlekraftwerke bereits älter als 30 Jahre und Neubauten lassen immer noch auf sich warten. Im Jahre 2009 existierten 1407 Kohleminen nach 1458 Minen ein Jahr zuvor. Die Produktionskapazität lag bei 1395 Mio. Tonnen, davon 440 Mio. (31,5 %) Untertage und 955 Mio. Tonnen (68,5 %) aus Tagebauminen. Die Industrie ist relativ stark fragmentiert. Es gibt allein 29 Unternehmen, die in 2009 jeweils mehr als 5 Mio. Short Tons (MST) Kohle gefördert haben.

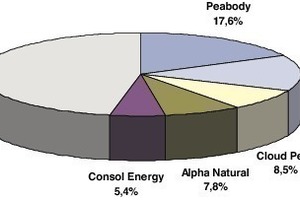

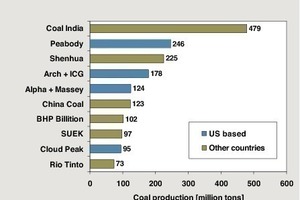

Marktführer in den USA ist gemäß Bild 3 das Unternehmen Peabody Energy Corporation mit einer Produktionsmenge von 189,2 MST. Mit der North Antelope Rochelle Mine verfügt man über die größte Mine der USA. Die Produktion aus der Mine betrug 98,3 MST. Insgesamt besitzt man 17 Minenbetriebe (Bild 4) in den USA und 28 weltweit. In den USA ist durch organisches Wachstum eine Kapazitätsausweitung um 15 MST bis 2015 möglich. In 2010 hatte man insgesamt 246 Mio. Jahrestonnen produziert, davon entfallen 79 % auf den heimischen Markt. Auf dem 2. Platz im Ranking in den USA folgt Arch Coal mit 148 MST. Man besitzt 23 Kohleminen in den USA, allein 15 davon befinden sich in den Appalachen. Durch den Kauf von International Coal sind die Produktionsmengen auf 179 MST und die Reserven auf 5,5 Mrd. Tonnen angestiegen.

Auf den weiteren Plätzen innerhalb der TOP 5 folgen mit Cloud Peak Energy (91 MST), Alpha Natural Resources (83,5 MST) und Consol Energy (58 MST) Unternehmen mit Produktionsmengen von 50 bis 100 MST. Alpha ist durch die Übernahme von Massey Energy auf 124 MST angewachsen. Auch im internationalen Vergleich nehmen die US-Firmen führende Plätze ein (Bild 5). Vier der Unternehmen befinden sich in den globalen TOP 10. Die Zeichen der führenden US-Firmen sind auf Wachstum gesetzt. Peabody besitzt neben den Minen in den USA Betriebe in Australien, Indonesien, China und die Mongolei. War man bis 2003 noch fast ausschließlich auf amerikanischen Territorium, so sind in 2011 53 % der Kapazitäten außerhalb der USA vorhanden. Etwa 100 MST Wachstum wird bei Peabody bis 2015 allein in asiatischen Ländern erfolgen.

2.2 Gold und Silber

In Krisenzeiten werden Gold und Silber als sichere Kapitalanlage gesehen. Dies hat aber auch den Goldpreis deutlich in die Höhe getrieben und die Gewinne der Goldproduzenten empor schnellen lassen (Bild 6). So hat der Anstieg des Goldpreises um 66 % vom 1. Q 2009 bis zum 2. Q 2011 die Gewinne um 90 % steigen lassen. Bei dem zu erwarteten Goldpreis von 1800 US$/oz im 3. Q 2011 haben sich die Gewinne um 154 % erhöht. Dabei ist anzumerken, dass die US-Betriebe weltweit mit die niedrigsten Goldgewinnungskosten aufweisen. Entsprechend profitieren von der Entwicklung praktisch sämtliche US-Minenbetriebe und die Produktionsmengen sind erstmals seit dem Jahr 2000 wieder leicht um 3 % auf 230 Tonnen gestiegen. In 2000 betrug die Goldproduktion noch 355 Tonnen.

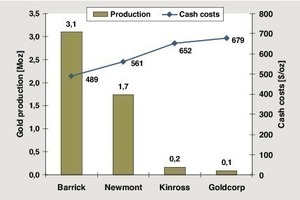

Der Bundesstaat Nevada ist derzeit für über 70 % der Goldproduktion verantwortlich. Weitere signifikante Produktionen befinden sich in Alaska, Arizona, Kalifornien und Colorado. Bild 7 zeigt die größten Goldproduzenten in Nevada und deren Cashkosten. Dabei ist ein Zusammenhang von Produktionsgröße und Produktionskosten zu erkennen. Barrick Gold ist das führende Unternehmen, nicht nur in Amerika, sondern weltweit. Man verfügt über 8 Minen in den USA, davon befinden sich 7 in Nevada und eine in Montana. Eine weitere Mine befindet sich in Kanada. Die nordamerikanischen Assets von Barrick haben in 2010 für 41 % der Goldproduktion des Unternehmens gesorgt. In den letzten Jahren existiert bei Barrick ein Trend zu wenigen großen Minen. Großprojekte sind die Cortez Mine in Nevada und die Pueblo Viejo Mine (Bild 8) in der Dominikanischen Republik, die Mitte 2012 in Betrieb gehen soll. 38 % des derzeitigen Explorationsbudgets betreffen Nordamerika.

Die Carlin Trend Mine (Bild 9) von Newmont wird bereits seit 1965 ausgebeutet und besteht aus mehreren Minenkomplexen. Gold Quarry, welches 1985 eröffnete, ist momentan die größte der 14 Tagebau- und 4 Untertageminen von Carlin Trend. In 2011 sollen 1,8–1,9 Millionen Unzen (Moz) in der Nevada Mine produziert werden. Von 2012 bis 2017 soll die Mine um 0,4 Moz/a für eine Investitionssumme von 1,3 Mrd. US$ weiter ausgebaut werden. Zu den weiteren wichtigen Goldproduzenten in den USA zählen Kinross, AngloGold Ashanti (Bild 10), Kennecott Utah Copper, Sumitomo Metal Mining, Goldcorp, Hecla Mining und New Gold. Ein nicht unerheblicher Teil der Goldproduktion wird als „Nebenprodukt“ bei dem Kupfererzabbau gewonnen. So stammt beispielsweise die größte Menge der Goldgewinnung in Arizona aus dem Kupfererzabbau. Ähnlich verhält es sich mit der Silbergewinnung, die teilweise auch als Nebenprodukt beim Gold- und Kupfererzabbau gewonnen wird.

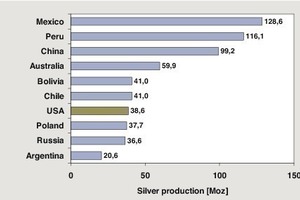

Im internationalen Ranking nimmt die USA bei der Silbergewinnung mit einer Produktionsmenge von zuletzt 38,8 Moz einen 7. Platz ein (Bild 11). Die führenden Nationen sind Mexiko, Peru und China. In den TOP 20 Silberproduzenten sind mit Coeur d’Alene Mines und Hecla Mining nur zwei US-Firmen vertreten. Coeur ist der größte Produzent mit einer Gewinnung von 16,8 Moz Silber aus der Rochester „Flagschiff“ Mine in Nevada. Neben Silber wurden 0,16 Moz Gold produziert. In 2011 sollen mit dem Start-up der Kensington Mine (Bild 12) in Alaska Produktionen von 19,5–20,5 Moz Silber und 0,24–0,25 Moz Gold erzielt werden. Weitere Aktivitäten hat Coeur in Mexiko, Bolivien, Argentinien und Australien. Hecla Mining produziert derzeit Silber aus den Minen Greens Creek in Alaska (Bild 13) und Lucky Friday in Idaho. Hecla kommt auf eine jährliche Produktionsmenge von 9–10 Moz Silber. Zwei weitere Projekte in den USA und eines in Mexiko befinden sich in der Entwicklung.

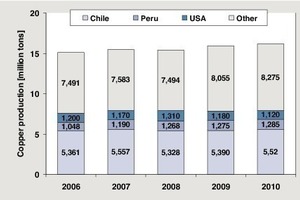

Die USA sind einer der größten Kupferhersteller der Welt. Allerdings hat man den zweiten Platz im Ranking, den man 2008 hinter Chile gewonnen hat, inzwischen wieder an Peru verloren (Bild 14). Auch in 2010 ist die Produktionsmenge um 5 % gegenüber dem Vorjahr auf 1,12 Mio. Tonnen gefallen. Die hauptsächlichen US-Staaten mit signifikanten Produktionsmengen sind Arizona, Utah, Nevada, New Mexiko und Missouri. Es gibt insgesamt 28 Minen, aber fast 99 % werden in nur 19 Minen abgebaut. Ein großer Teil des US-Kupferverbrauchs wird zusätzlich aus Chile, Kanada, Peru und Mexiko importiert. Der Kupferpreis hat sich in den letzten Jahren nur unwesentlich nach oben entwickelt.

Bild 15 zeigt die lokalen Kupfer-Produktionskapazitäten der wichtigsten US-Firmen. Allein 55 % der US-Kapazitäten in Höhe von 1,72 Mio. Tonnen werden durch den Konzern Freeport-McMoran (FCX) gehalten, die auch im internationalen Maßstab hinter Codelco und vor BHB Billiton und Xstrata einen zweiten Platz einnehmen. In den USA besitzt man in Arizona die Minen Moreci, Bagdad, Sierrita (Bild 16), Safford und Miami sowie in New Mexiko die Minen Tyrone und Chino. Kapazitätsausweitungen wurden 2011 in Morenci vorgenommen, in 2012–2014 werden Miami und Chino folgen. Daneben existieren größere Ausbauprojekte in Südamerika (Cerro Verde, El Abra Mill) und Afrika (Tenge). Auf weitere signifikante Kapazitäten kommen Kennecott Utah Copper und Asarco mit 0,3 bzw. 0,23 Mio. Tonnen. Asarco verfügt über die drei Kupferminen Mission, Silver Bellund und Ray in Arizona. Kennecott, die zum Rio Tinto Konzern gehören, produzieren neben Kupfer auch Gold und Molybdän als wichtige Nebenprodukte.

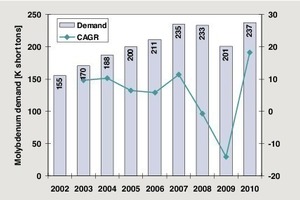

Molybdän, das für die Herstellung von Edelstahl erforderlich ist, wurde im Jahre 2010 in den USA in acht Minen produziert. Mit einer Produktion von 56 000 Tonnen nimmt man hinter China (94 000 Tonnen) im weltweiten Maßstab den 2. Platz ein und kommt auf 24 % der Weltförderung. Die übrigen wichtigen Förderländer sind Chile, Peru, Kanada und Mexiko. Nach stagnierenden Verbräuchen bis zum Jahre 2002 ist der Molybdän-Verbrauch sprunghaft gestiegen (Bild 17). Allerdings haben die Weltwirtschaftskrise und der sinkende Edelstahlverbrauch zuletzt zu deutlichen Einbrüchen geführt. 2010 war jedoch ein neuer Peak. Der größte Anstieg erfolgte von 2009 auf 2010 mit fast 25 % in China auf 74 300 Tonnen (short tons). Die USA verbrauchten 33 800 Tonnen (short tons).

Die Minenkapazität in den USA liegt derzeit bei 73 200 Tonnen (metric tons), wobei in dieser Kapazität auch Minen enthalten sind, die 2008 bzw. 2009 vorübergehend geschlossen wurden. Etwa 60 % der weltweiten Molybdänproduktion erfolgt als Nebenprodukt, meist bei der Gewinnung von Kupfer. Bei Kupfergehalten von 0,5–1,5 % (d.h. 5–15 kg/t Erz) hat man es mit Molybdängehalten von 0,1–0,5 kg/t Erz zu tun. Die Primärproduktion von Molybdän findet nur in wenigen Minen in den USA statt. Diese sind die Henderson Mine von Freeport-McMoRan (FCX), die Thompson Creek Mine (Bild 18) in Idaho von Thomson Creek Metals (TCM), die Questa Mine in New Mexiko von Chevron Mining und die Ashdown Mine in Nevada von Win-Aldrich. Die Henderson Mine zählt zu den größten bisherigen Molybdän-Fundorten. Seit der Inbetriebnahme 1976 bis heute wurden circa. 0,35 Mio. Tonnen Molybdän gefördert. Die Tochtergesellschaft Climax Molybdenum von FCX wird in der Climax Mine (Bild 19) in Colorado in 2012 die Produktion aufnehmen und in 2013 etwa 9000 Tonnen pro Jahr fördern.

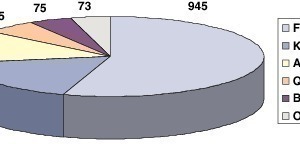

Auch im weltweiten Vergleich ist FCX führend (Bild 20). Bei Molybdän kam man in 2009 auf ca.15 % der Weltproduktion, wobei die gesamte Menge (bzw. 35 000 Tonnen in 2010) aus der Henderson Minen stammt. Auf dem 2. Platz folgt Codelco, die Molybdän als Nebenprodukt bei der Kupfergewinnung erzeugen. Southern Copper Corp. ist ein Produzent in Peru. Die beiden größten chinesischen Hersteller sind Huludao Molybdenum, China Molybdenum und JDC (Jingduicheng Molybdenum Group). Etwa 16 % Marktanteil machen weitere mehr als 10 chinesische Hersteller aus. Rio Tinto mit Kennecott Copper und Thompson Creek Metals kommen noch auf 5 bzw. 4 % Weltmarktanteil. Die chilenischen und peruanischen Produzenten Antofagasta and Antamina nehmen im TOP 10 Ranking die hinteren Plätze ein.

3. Ausblick

Die US-Kohleindustrie und Metallminenindustrie haben sich in den letzten Jahren als Jobgaranten behauptet. Man erkennt allerdings auch schon Abwanderungstendenzen bei manchen Unternehmen. Als Grund wird vielerorts genannt, dass es zunehmend schwerer wird, geeignete Standorte zu finden, dass Genehmigungsverfahren komplizierter werden und länger dauern und für eine Minenerschließung Zeiträume von 5–7 Jahren benötigt werden. Deshalb kann es bei dem steigenden US-Bedarf durchaus zu höheren Importraten für eine Vielzahl von Metallen kommen. Die Kohleindustrie lebt derzeit von dem hohen heimischen Bedarf der Kraftwerksindustrie. Vielen Minenbetrieben macht dabei Sorgen, dass die Erneuerung der konventionellen Kohle-Kraftwerkskapazität so langsam voranschreitet. Falls sich die Projekte weiter verzögern und weitere ältere Kraftwerke stillgelegt werden müssen, wird es zu einer geringeren heimischen Nachfrage kommen. Im Auslandsgeschäft profitiert die Kohleindustrie natürlich von dem Nachfrageboom Chinas nach Kokskohle sowie Kesselkohlen. Allerdings existiert hier eine wachsende Konkurrenz mit Ländern wie Australien oder Indonesien.